■Crypto Market News・ビットコイン価格の見通しは、米CPIを控え売りシグナルが増加、21,000ドルの可能性

ビットコイン価格は木曜日の米国時間夕方に26,451ドルまで上昇したが、この水準を維持するのが難しくなっています。8月の米消費者物価指数が予想を上回った場合、米連邦準備制度理事会の追加利上げの可能性を高め、ビットコイン価格の上昇を抑える要因となりそうです。

取引所へのBTCの流入が増えると、8%から17%の調整をもたらす可能性があり、売りをより誘発する可能性があります。

概要

ブル派はピンチ?

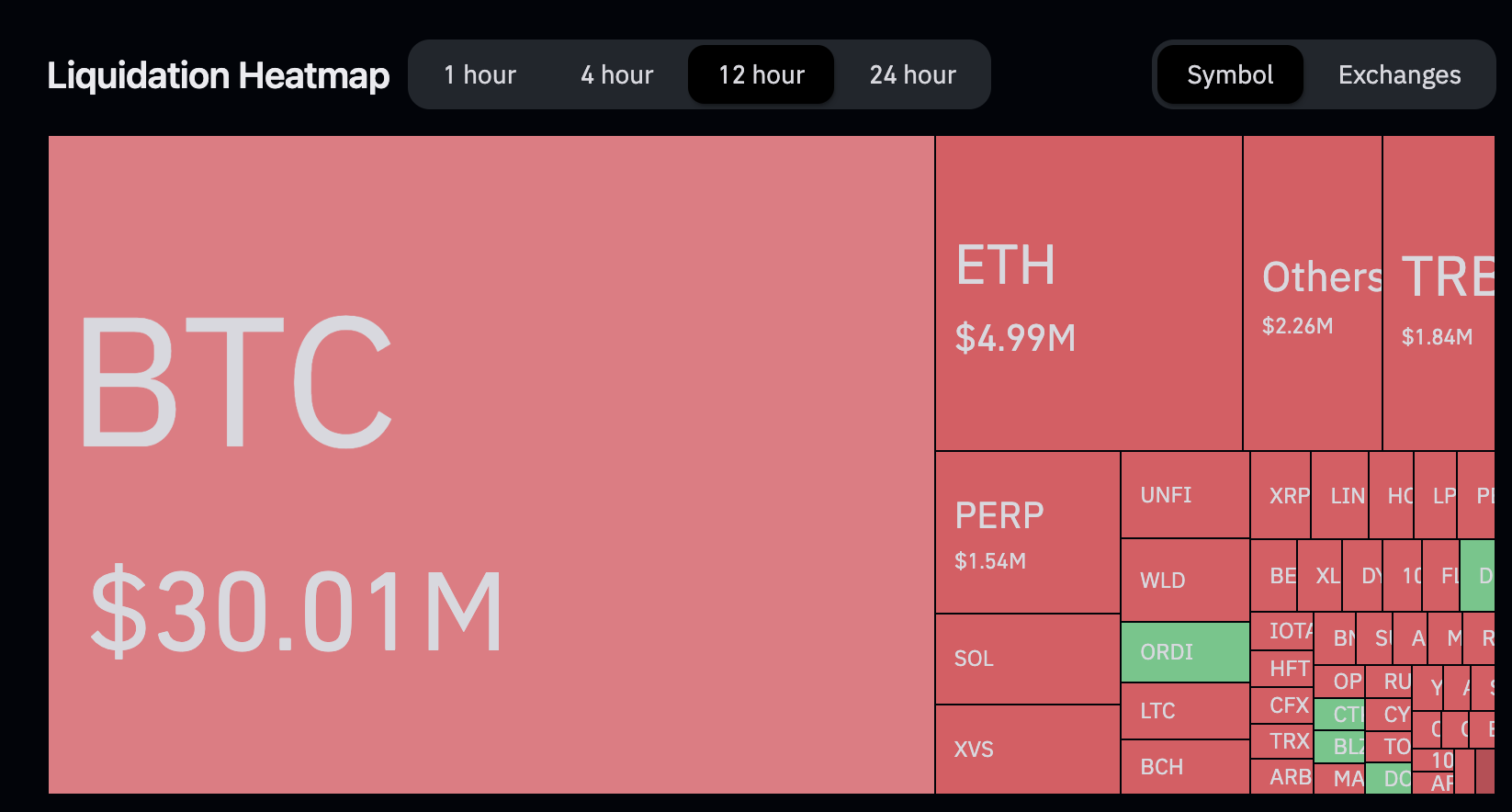

ビットコイン価格は、長期間に渡りボラティリティのない狭い範囲で取引されています。方向性のバイアスが無く、過去12時間でBTCはわずか2.68%上昇しましたが、これにより3000万ドルのショートが清算されました。

流動性は双方に確かに存在しましたが、近々の価格上昇によって、上値の流動性を一掃しました。更にクジラは5,983 BTC(約1億5,500万ドル)を暗号通貨取引所に送りました。BTCマイナーも同様に578BTCを取引所に送信しています。

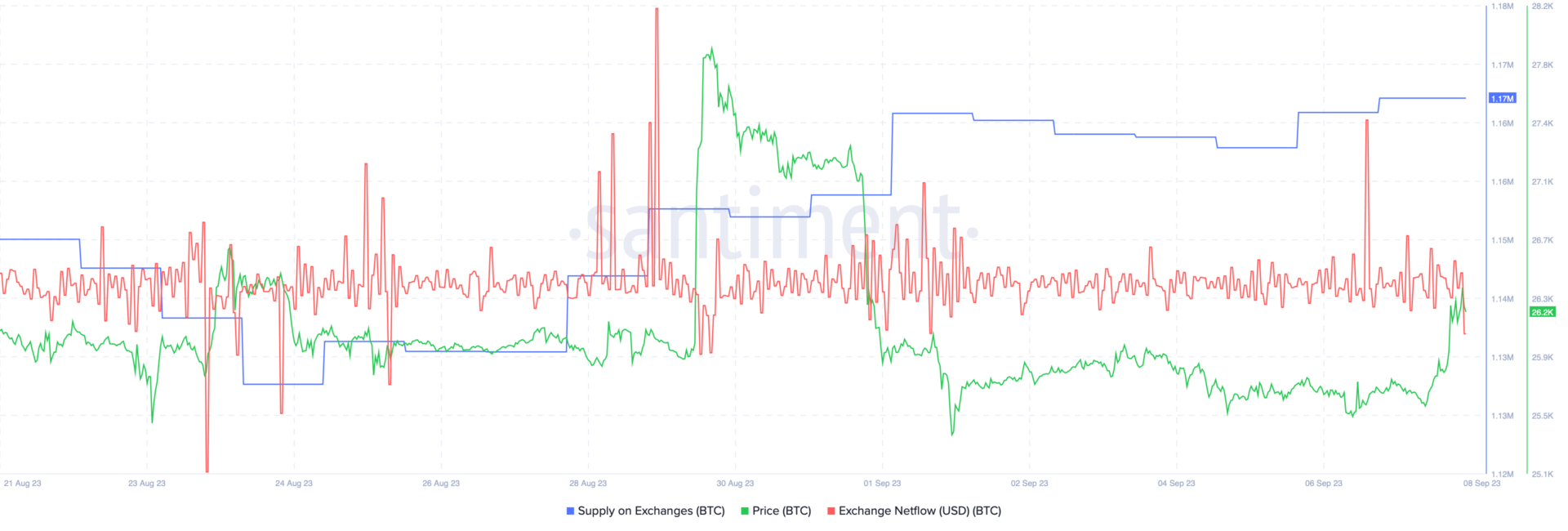

取引所に存在するBTCの供給は8月23日の113万から9月7日時点で117万に増加し、合計で40,000 BTCの流入がありました。9月1日以降、約20,000 BTCが中央管理機関に送信されており、これはブルにとって更に弱気な見通しを描いています。

ビットコイン価格と次なる動向

ビットコイン価格が次に動く可能性があるのは以下の2つの可能性があります。

現在の位置からの反転で、25,142ドルのサポートレベルを再訪する。

この壁の突破は、24,267ドルと21,313ドルの2つの重要なサポートレベルを再テストすることにつながります。

現在のレンジ相場の動きと低ボラティリティを考慮すると、どちらのシナリオも予期せぬものですが、大きな展開やニュースがいずれかのシナリオの引き金になる可能性があります。

例としまして、米国証券取引委員会(SEC)からのスポットビットコイン上場投資信託(ETF)の再度拒否されることは、弱気な市場を押し下げるのに十分な要因となります。

さらに、8月の米国消費者物価指数(CPI)データが水曜日に発表される予定です。この主要なマクロ経済イベントは、ビットコインの方向性バイアスに影響を与える触媒として機能する可能性が高いです。

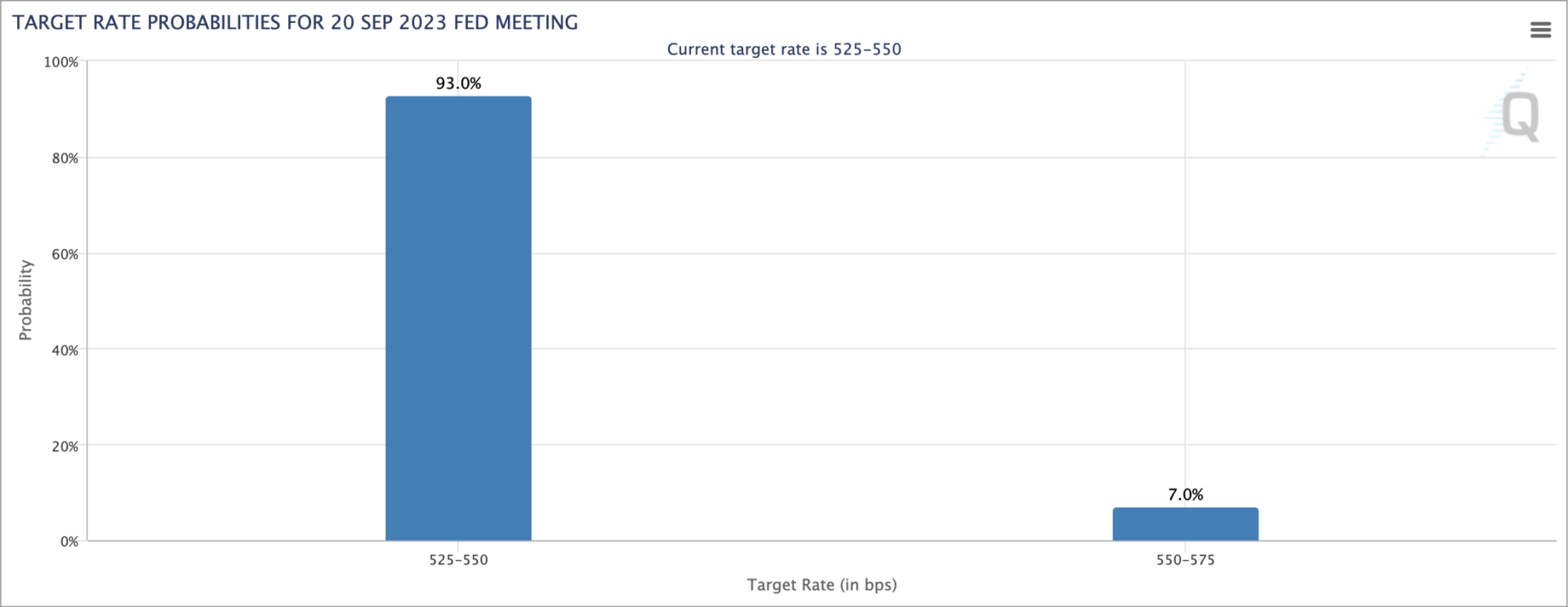

米国の非農業部門雇用統計(NFP)は18万7,000人で、予想の17万人よりわずかに高い数字でした。さらに、6月のコア消費支出者物価指数(PCE)は前年同月比で3%から7月には3.3%に上昇しました。これらのマクロ経済イベントからは、連邦準備制度は9月に利上げする可能性が低いことが示唆されています。

金利の「変更なし」の確率を93%としており、これは現在の金利目標である5.25%~5.50%が維持されることを意味しています。従って、計画通りに進めば大きな変動は起こりにくいです。

しかし、もしも8月のCPIが予想を上回るような状況が起こり、事態が悪化するようなことがあれば、連邦準備制度は利上げに踏み切ることになり、結果として大きな変動を引き起こす要因になるかもしれません。

ビットコインは米国株式市場との相関性が高まっているため、利上げの可能性が高まれば、米ドルにとっては強気材料となり、株式やビットコインのようなリスクオン資産にとっては弱気材料となります。

まとめ

上昇トレンドの継続は、ブルたちにとってはさらなる苦境をもたらすでしょうが、現在の市場展望を考えると、このシナリオはありそうにありません。

予測の範囲にはなりますが、9月はビットコイン価格にとって過去10年以上で最悪の月です。 12年間の平均月間収益は-5%です。したがって、ビットコイン価格のさらなる下落は、この長年の傾向と一致しています。

従い、ビットコイン価格は、8月のCPI発表後に下落し、21,000ドルを下回る可能性があるというシナリオもあるかもしれません。

以下は、ビットコイン価格が21,000ドルを下回る可能性を高める可能性のある要因です。

8月のCPIが予想よりも高く、連邦準備制度が金利を引き上げる可能性を高める。

投資家がリスク資産から逃げ出す。

ビットコインへのボラティリティが高まる。